Adquirir una vivienda es una de las metas más anheladas por numerosos mexicanos. No obstante, a menos que se disponga del capital total para comprar la propiedad, es preciso solicitar un crédito hipotecario.

En México, existen dos tipos de crédito hipotecario, el que te ofrece el Instituto del Fondo Nacional de las Viviendas para los Trabajadores (Infonavit) y el que se llega a solicitar por parte de alguna entidad bancaria.

Es por ello que en esta ocasión en DeDinero te compartimos las recomendaciones de la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef) para que logres independizarte y compres tu primera casa.

¿Qué es un crédito hipotecario?

Es un tipo de préstamo otorgado por alguna entidad financiera, que suelen ofrecerse a largo plazo mensuales, los cuales van desde los 5 hasta los 30 años. De acuerdo con la Condusef, el solicitar este tipo de crédito compromete una parte amplia de los ingresos durante el periodo de tiempo seleccionado, por lo que recomiendan que el pago mensual de la hipoteca no supere el 30 o 40 por ciento de los ingresos mensuales

Algunas entidades bancarias suelen prestar hasta el 90 por ciento del valor del inmueble. Siempre y cuando el solicitante cuente con entre el 10 y el 20 por ciento del valor de la propiedad.

Además, se deben contemplar con otros gastos, como suelen ser la documentación notarial, el registro de la propiedad, seguros, avalúo, comisión de apertura del crédito y escrituración.

¿Cómo elegir el correcto crédito hipotecario?

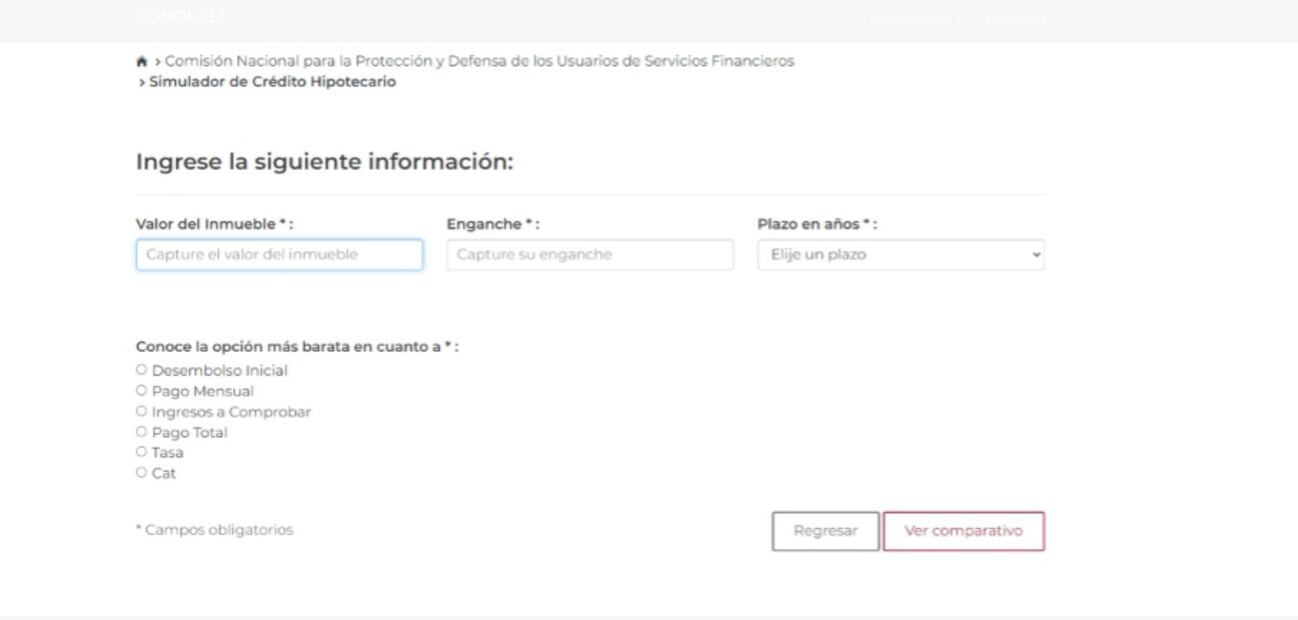

De acuerdo con la Condusef, el primer paso para poder solicitar un crédito hipotecario es conocer el valor de la propiedad; posteriormente, deben conocer y comparar cada una de las ofertas crediticias que haya disponible. Se puede utilizar el simulador de crédito hipotecario de forma gratuita en el siguiente enlace phpapps.condusef.gob.mx/condusefhipotecario/datos.php.

Para saber cuál es el crédito que mejor se ajusta a nuestras necesidades, se deben contemplar los siguientes factores:

- Calcular el Costo Anual Total (CAT).

- Tasa de interés, que será el porcentaje que se cobrará por el plazo de liquidez del crédito.

- Esquema de pago.

- Comisiones.

- Enganche.

La Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros menciona que para elegir la opción más adecuada es tomando en cuenta el CAT, el tiempo de aprobación del crédito, las condiciones ofrecidas, el monto de mensualidad y sobre todo la capacidad de pago, ya que, de no cubrir los montos acordados, la casa puede embargarse.